境外電商銷售電子勞務這塊

我看了n遍了,應該看了有一、兩年有了

終於…終於…我看懂了…哈

從這些法條及規範裡我發現一件事

境外電商營業稅及營所稅

想要不用繳稅 簡直難如登天 哈

但是也是有一些少繳一些的規定

畢竟無國界時代 到底屬於哪國的課稅範圍

很難界定 當然站在我國國稅局的立場

絕對是希望都納入課稅範圍

但是…羊毛出在羊身上

境外電商稅負轉嫁權大

很容易轉嫁成境內自然人或營利事業負擔

到最後 導致物價的上漲

這…

當然 有一些減免的措施 但要申請才有辦法適用喔

所以 若是有支付境外電商的營利事業

要把下面的規定搞懂 因為 不論營業稅還是營所稅

支付方若是境內營利事業,都是反向課稅

也就是支付方要一併把境外電商的稅也繳了

當然營業稅,若是應稅營業人,進口國外勞務免予繳納

但是,所得稅就有代繳義務了

一旦沒扣到,國稅局可是找你,不會找境外電商的

要留意喔~

一、營業稅與營所稅的稅基不同:

這超級重要,營業稅屬消費地課徵原則,境外電商銷售電子勞務予境內自然人,因消費地在我國,要課我國營業稅;而營所稅採屬人兼屬地主義,境外電商採屬地主義,有中華民國來源所得者,要課我國所得稅

所以,營業稅的判斷重點:境內消費地

營所稅的判斷重點:中華民國來源所得

二、營業稅:為境內消費稅,也就是在境內消費境外電商電子勞務就要課稅

(一)、銷售給境內”自然人”

1、有實體使用地點:要課營業稅,由境外電商繳。

2、無實體使用地點:只要有符合下列其中一項:消費者如果為我國境內有住居所的個人、使用的電腦設備或行動裝置安裝地在我國境內、使用的手機號碼國碼為我國代碼(886)、帳單地址在我國境內或使用境內銀行帳戶支付價款等,那不用說,要課營業稅,由境外電商繳。

(二)、銷售給境內營利事業:

採反向課稅,由營利事業(買受人)繳稅。

購買國外勞務,勞務提供地在境外,勞務使用地在境內

例若買受人為加值型營業人,購進勞務專供應稅使用者,免予繳納

這個意思是,買受人不用繳營業稅的意思啦

但進項稅額沒得抵,營業稅就要繳得多喔

三、營利事業所得稅:要判斷是否為中華民國來源所得,針對境外電商銷售電子勞務

有相關規範,大家有興趣google一下,我以下針對重點講:

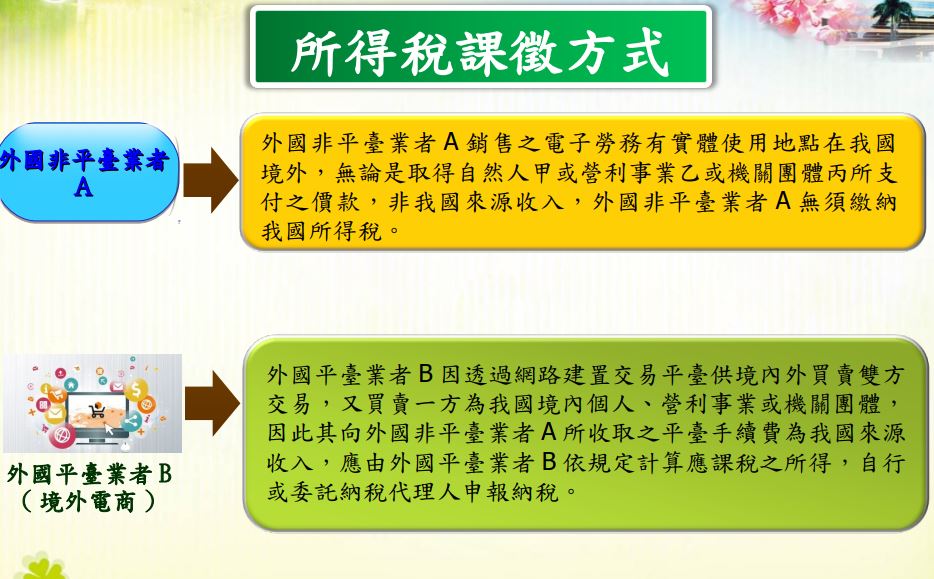

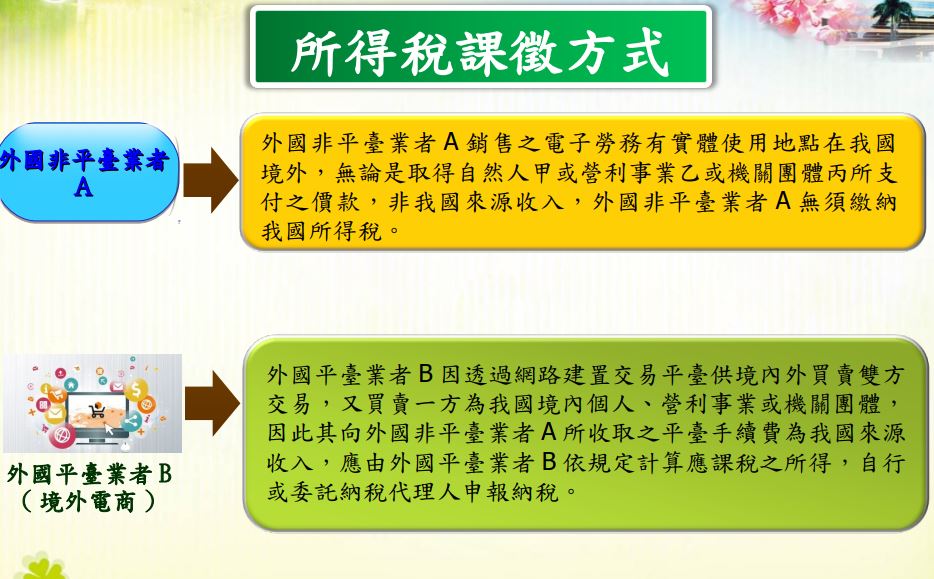

(一)、非平台業者:

1、銷售的電子勞務有實體使用地點:

看勞務提供地或經營地點,其中一個是,就是中華民國來源所得,例如:國

2、銷售的電子勞務無實體使用地點:

(1)、單向:傳輸下載至電腦設備或手機供境內買受人使用,僅改變呈現方式,“非中華民國來源所得”。

(2)、雙向:提供即時、互動、便利、連續性的電子勞務,例如線上遊戲、影劇、音樂、視頻、廣告等,予我國境內買受人,為中華民國來源所得。

(二)、平台業者:買賣雙方或其中一方為我國境內個人、營利事業或機關團體,向買賣雙方收的報酬,為中華民國來源所得。

(三)、電子勞務報酬如何繳營所稅呢?

1、b1 to c:由境外電商b1申報納稅,因為叫自然人c申報繳稅,實務上不可行啦~

2、b1 to b2:由買受人b2在給付時扣繳(就源扣繳),為反向課稅。(題外話,若b1非境外電商,例如台灣foodpanda,那就是結算申報了,不用就源扣繳。)

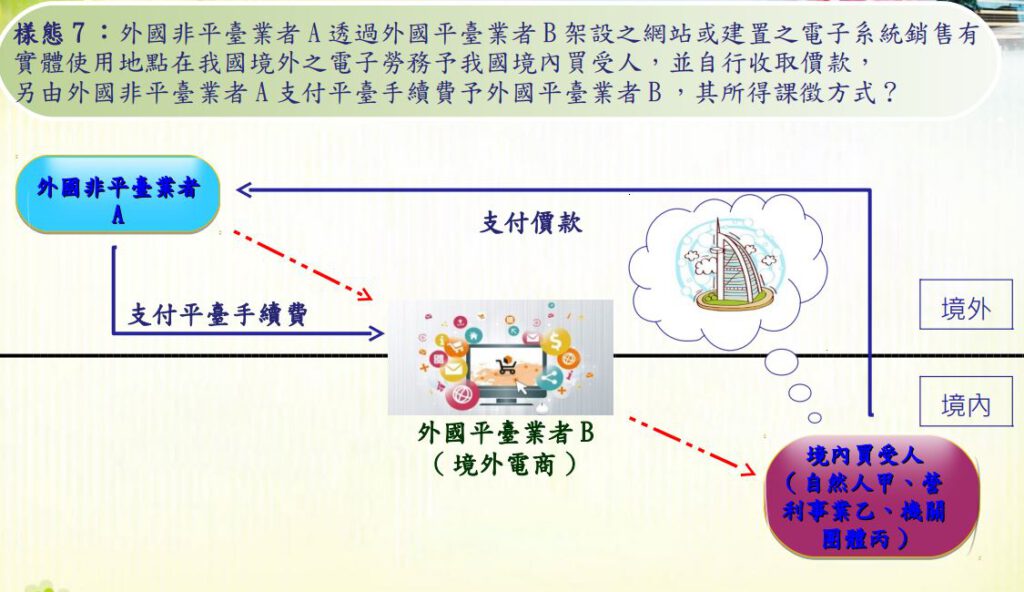

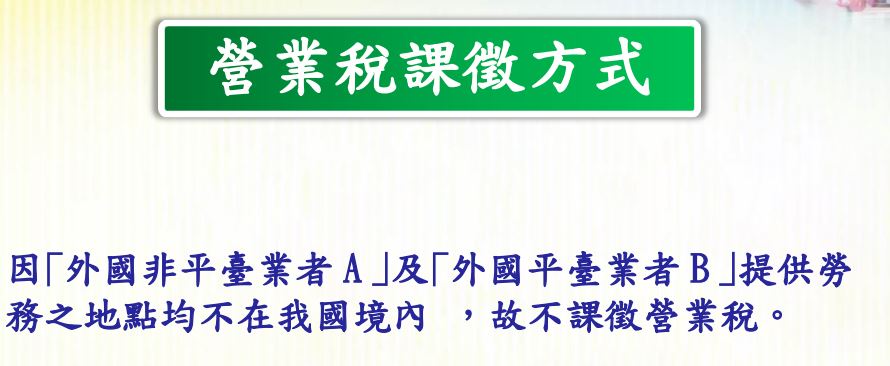

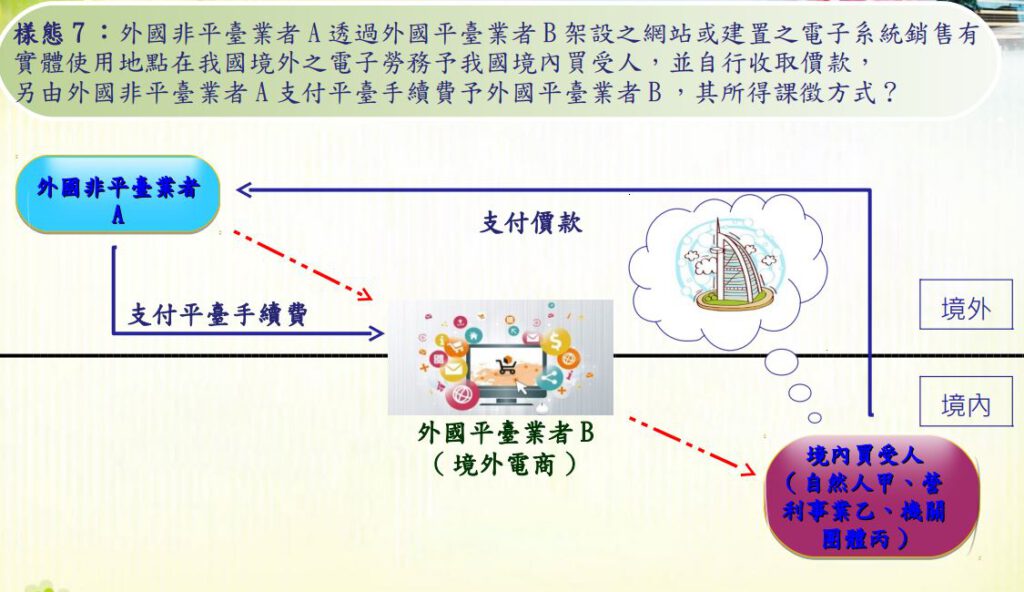

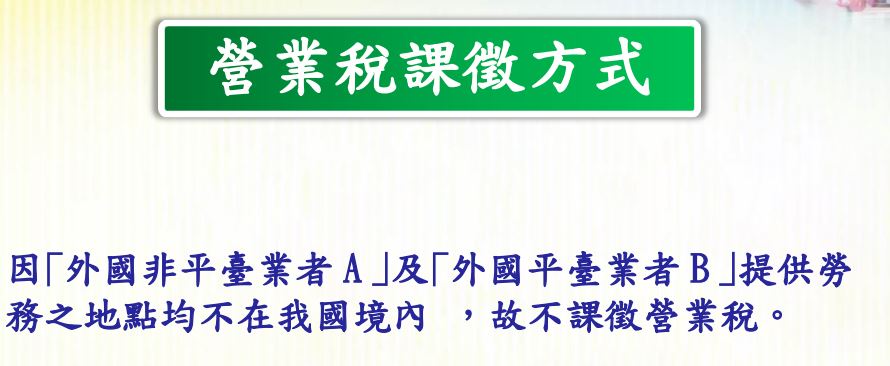

四、不用課營業稅及營所稅的案例:

看了財政部南區國稅局的講義,裡面有很多案例,看得我眼花花,後來我發現了一件事

所有的案例都要課營業稅與營所稅,只有一個不用,只要記得這個情況不課稅,其他情況都要課稅,就對了

套一下上面寫的要件,應該就可以知道為什麼不用課稅了

五、回應最開始說的,無國界情況下,重複課稅怎麼辦?有三種方法可以解決:

(一)、申請核定扣繳率:主要公式為淨利率x境內貢獻率。要去申請,例如:fb6%=30%x100%x20%

(二)、適用租稅協定營業利潤免稅申請:

惟留意申請要件、所需文件及要有審查很久的心理準備

(二)、申請所得稅法第25條技術服務:

若能拆分所提供之服務符合「所得稅法第25條第1項技術服務規定」之要件下,亦得申請核准按境內營業收入之15%認定所得額,據以計算扣繳稅款。扣繳稅率為15%x20%=3%

六、小結:打字打得手指好痛,就到這裡先停吧,希望對你們有幫助!